Кириченко И.А., Смирнов А.В.* (Россия, г. Москва)

Аннотация. В статье рассматриваются вопросы разработки основополагающего документа стратегического планирования – прогноза социально-экономического развития на средне- и долгосрочный период. Обосновывается необходимость прогнозирования источников финансового и иного ресурсного обеспечения при моделировании перспективного развития страны. С этой целью специалистами Института макроэкономических исследований Минэкономразвития России создана модель для сценарного прогнозирования инвестиций в основной капитал по источникам финансирования, основные блоки которой представлены в докладе.

Одним из основополагающих документов стратегического планирования в соответствии с Федеральным Законом «О стратегическом планировании в Российской Федерации» №172 от 20 июня 2014 года являются прогнозы социально-экономического развития на среднесрочный и долгосрочный период. Они содержат направления и ожидаемые результаты развития Российской Федерации на прогнозный период. Заложенный в их построение принцип ресурсной обеспеченности предполагает необходимость прогнозирования Источников финансового и иного ресурсного обеспечения при моделировании перспективного развития страны. В этой связи разработка модели для сценарного прогнозирования инвестиций в основной капитал в разрезе Источников финансирования выступают необходимым условием для обоснования вариантных расчетов.

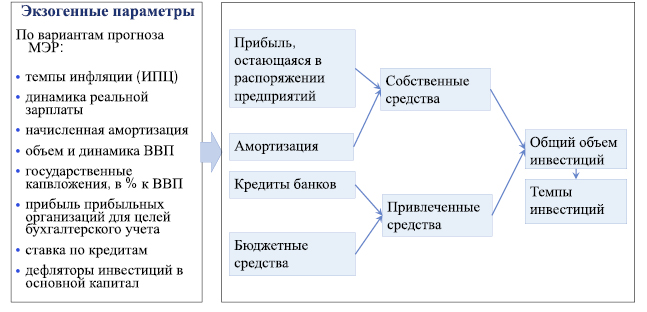

Модели для прогноза инвестиций в основной капитал по Источникам финансирования на среднесрочную и долгосрочную перспективу разработаны в Институте макроэкономических исследований Минэкономразвития России и являются частью научно-методического обоснования прогнозных расчетов министерства. Основными блоками расчетов финансовых Источников инвестиций в основной капитал выступают собственные и привлеченные средства предприятий.

Прогноз собственных средств в структуре инвестиций в модели проводится в привязке к двум ключевым Источникам: прибыль, остающаяся в распоряжении предприятий и амортизационные отчисления. Схема модельных расчетов включает два этапа: моделирование процесса формирования финансового Источника в экономике и прогноз его использования на инвестиционные цели (см. рис. 1).

Экзогенными параметрами для прогноза прибыли по видам экономической деятельности являются объемы производства и рентабельность произведенной продукции по каждому виду. Прогноз начисленной амортизации осуществляется в привязке к статистике основных фондов (наличие основных фондов на начало и конец года, коэффициенты ввода и выбытия, нормы амортизации и т.д.). Использование прибыли и амортизации на капитальные затраты прогнозируется при помощи эконометрических зависимостей, оцененных на ретроспективе.

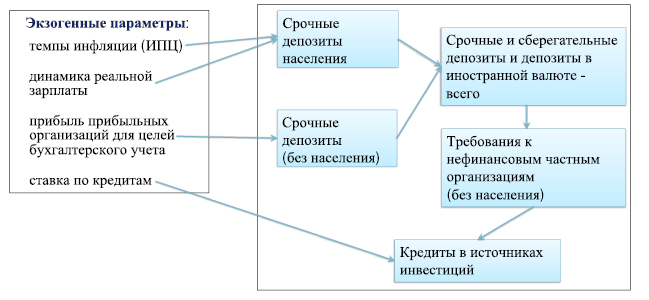

Прогнозирование привлеченных средств предприятий в модели производится по двум ключевым Источникам инвестиций в основной капитал: кредиты банков и бюджетные средства. Объем бюджетных капиталовложений для экономики в целом оценивается исходя из прогноза ВВП и доли государственных капвложений в % к ВВП. Модельный инструментарий для прогнозирования кредитного Источника инвестиций базируется на отчетности Банка России и эконометрически увязывает цепочку формирования активов и пассивов банковской системы с динамикой доходов населения и прибыльностью реального сектора экономики, процентных ставок по кредитам (см. рис. 2).

Рис. 1. Схема модели прогнозирования Источников инвестиций в основной капитал

Рис. 2. Схема модели прогнозирования банковских кредитов

в Источниках инвестиций в основной капитал

Совокупность собственных и привлеченных средств дает прогноз финансовых возможностей экономики по осуществлению воспроизводственного процесса для обеспечения устойчивого экономического роста при заданном сценарии социально-экономического развития, который включает в себя прогнозы по следующим ключевым показателям: темпы экономического роста, промышленного производства, инфляции, уровень процентных ставок, прибыльность реального сектора, динамика реальных доходов населения и т.д. Проведение данных расчетов необходимо в системе стратегического планирования для оценивания общей сбалансированности среднесрочных и долгосрочных прогнозов.

После схематичного представления прогнозной модели хотелось бы описать сложившуюся ситуацию в инвестиционной сфере и обозначить основные вызовы и угрозы на перспективу. С этой целью нами были проанализированы кризисные процессы двух периодов: после кризиса 2008 и 2014 годов.

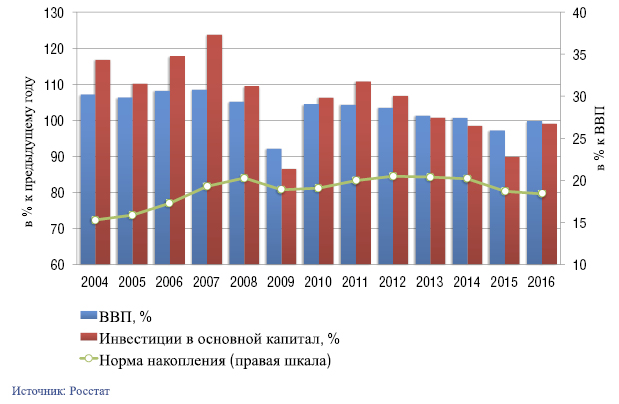

Что касается текущего периода, то рост инвестиций в основной капитал в стране прекратился уже в 2013 году (рис. 3). В плюсовом диапазоне инвестиции удерживали операции с недвижимостью, строительный комплекс, производство кокса и нефтепродуктов (вклад в общую динамику инвестиций данных видов экономической деятельности, соответственно, составил 0,8, 0,5 и 0,8 процентных пункта).

Рис. 3. Динамика ВВП и инвестиций в РФ

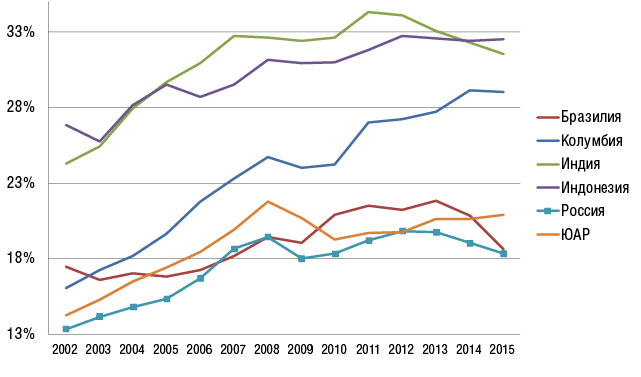

Рис. 4. Норма накопления в развивающихся странах, % к ВВП

Еще до введения санкций в I квартале 2014 года был зафиксирован спад инвестиционной активности на 3,1% против прироста на 2,5% за соответствующий период 2013 года и 13,9% в I квартале 2012 года. По итогам 2014 года общий объем инвестиций в основной капитал снизился на 1,5% по сравнению с предыдущим годом. При этом в наибольшей степени упали инвестиции в транспорт – на 12,3% (вклад в общую динамику составил минус 3,3 процентных пункта). Самый большой провал в инвестициях пришелся на 2015 год – минус 10,1% по сравнению с предыдущим годом. В 2016 году снижение инвестиций продолжилось и составило минус 0,9% в годовом измерении. Отметим, что после кризиса 2008–2009 гг. инвестиции восстановились уже в следующем году, выйдя на положительную динамику в 2010 году, а отыграли падение еще через год – в 2011 году, то есть для преодоления инвестиционного спада потребовалось 2 года. Напомним, что снижение инвестиционной активности в 2009 году было значительно более масштабным, чем в 2015 году (соответственно –13,5% против –10,1%). За три последних года (2014–2016 гг.) снижение инвестиций составило 12,2 процента.

Неуклонно снижалась за рассматриваемый период и норма накопления основного капитала. Так в 2014 году она составляла 20,2%, в 2015 г. – 18,7% и в 2016–18,4% (валовое накопление основного капитала в % к ВВП в сопоставимых ценах 2011 года). Между тем, норма накопления начала расти после кризиса 2008–2009 гг. уже в 2010 году.

На рис. 4 приведено сопоставление параметров инвестиционной деятельности в российской экономике с аналогичными показателями развивающихся стран, и оно явно не в пользу России.

В предыдущий кризис, за исключением транспорта и производства электроэнергии, инвестиции в основной капитал снизились во всех отраслях экономики страны. В наибольшей степени кризис ударил по операциям с недвижимостью и предоставлением прочих услуг (-4,8 п.п.), обрабатывающим производствам (-2,6 п.п.), строительству (-1,4 п.п.) и добыче полезных ископаемых (-1,3 п.п.). Приведенные цифры представляют собой вклад указанных видов деятельности в общую динамику инвестиций (-13,5 процента).

Рис. 5. Темпы прироста инвестиций в основной капитал по основным ВЭД

за трехлетний период, в % к 2008 г. и в % к 2013 г.

Противоположная ситуация наблюдается в нынешний кризис. В большей степени он отразился на динамике инвестиций в транспорт и связь (-5,3 п.п.), производство и распределение электроэнергии (-2,2 п.п.). В «плюсе» остались инвестиции в добычу полезных ископаемых (+0,4 п.п.) и операции с недвижимостью (+1,3 п.п.), что логично, так как санкции отразились главным образом на перерабатывающих отраслях (см. рис. 5). Стабильно снижаются в оба кризисных периода инвестиции в отрасли, финансируемые преимущественно из бюджета (образование, здравоохранение, госуправление, предоставление коммунальных и социальных услуг), а также обрабатывающие производства, строительство и торговля.

Тот факт, что спад на рынке недвижимости пришелся на 2016 год, объясняется тем, что в 2015 году спрос на недвижимость со стороны населения продолжал расти в связи с девальвацией курса рубля. Именно в этом году было введено рекордное количество квадратных метров жилья – 85,3 млн кв. м.

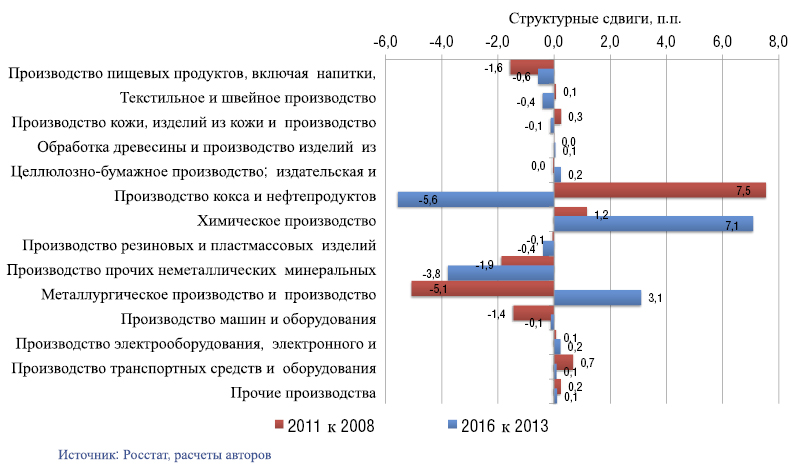

Среди обрабатывающих отраслей в наибольшей степени пострадали те виды производств, которые в большей степени зависят от спроса населения. В частности за последние три кризисных года на 54,2% снизились инвестиции в текстильное и швейное производство, на 51,9% – в обувную и кожевенную промышленность, на 57,3% просели инвестиции в производство строительных материалов. Данные выводы иллюстрирует рис. 6.

Рис. 6. Темпы прироста инвестиций в основной капитал по обрабатывающим производствам

за трехлетний период, в % к 2008 г. и в % к 2013 г.

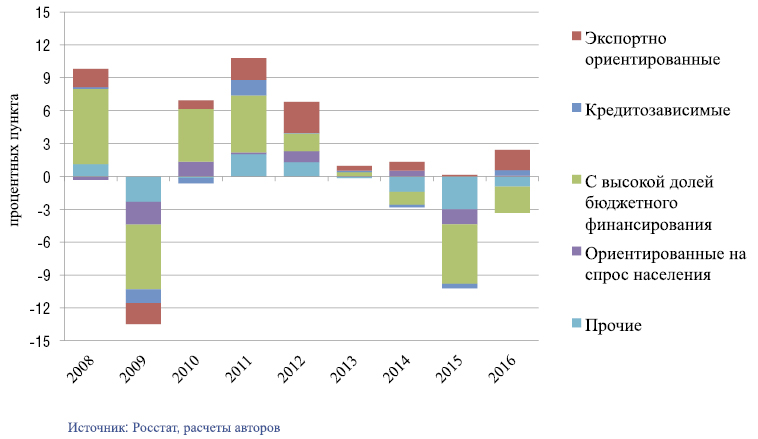

Рис. 7. Вклад видов деятельности в темпы прироста (снижения) инвестиций

в основной капитал, процентных пунктов

Группировка видов экономической деятельности по 4 группам в зависимости от Источников финансирования инвестиций в основной капитал позволяет наглядно увидеть, как в годы кризиса ведут себя: экспортно-ориентированные, кредитозависимые, отрасли с высокой долей бюджетного финансирования, а также ориентированные на конечный спрос населения. Как видно из рис. 7, как и в предыдущий кризис, почти половина темпов снижения инвестиционной активности в экономике определяется сокращением бюджетного финансирования. Особенностью текущего кризиса является сохранившийся рост инвестиций в экспортно-ориентированных отраслях.

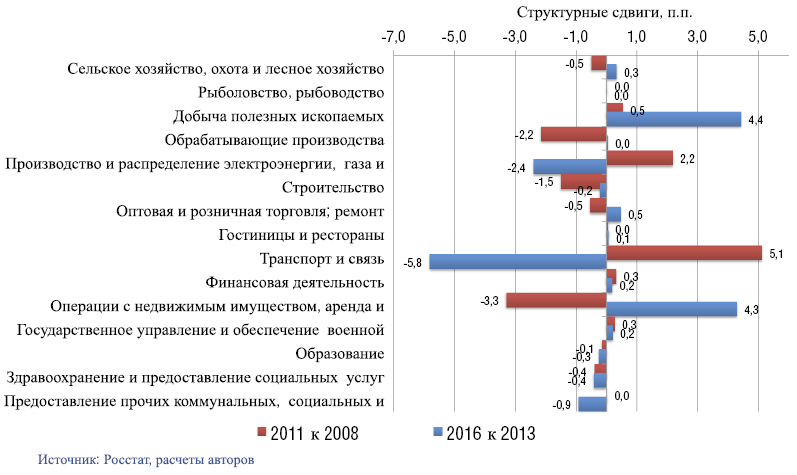

Изменения в динамике инвестиций привели к следующим структурным сдвигам в экономике (см. рис. 8–9). Наиболее существенные отличия в инвестиционных процессах двух анализируемых кризисных периодов наблюдаются в двух видах экономической деятельности: транспорт и связь, операции с недвижимым имуществом, аренде и предоставлении услуг. Мы видим, что к 2011 году доля транспорта и связи в общем объеме выросла на 5,1 п.п., то к 2016 она сократилась на 5,8 п.п. В период 2009–2011 гг. прирост инвестиций в транспортный комплекс был обусловлен строительством и вводом в эксплуатацию нескольких веток газопровода, в том числе «Северного потока».

Рис. 8. Вектор структурных сдвигов инвестиций в основной капитал

по основным ВЭД за трехлетний период, 2011 г. к 2008 г. и 2016 г. к 2013 г.,

процентных пунктов

О ситуации на рынке недвижимости мы уже говорили выше. Обращает на себя внимание рост доли добычи полезных ископаемых в структуре инвестиций по экономике в целом, которая увеличилась за 2014–2016 гг. на 4,4 п.п. Произошло это главным образом за счет инвестиций в добычу сырой нефти, а также в мощности по сжижению и регазификации природного газа для транспортирования.

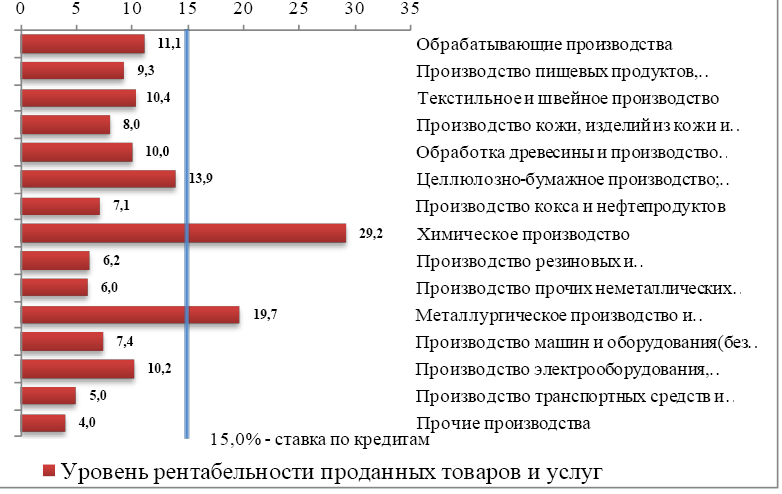

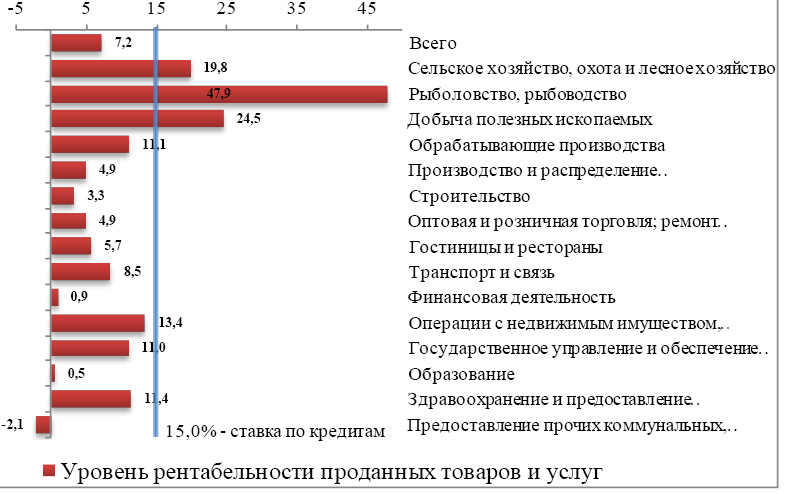

В структуре инвестиций в обрабатывающие производства за последние три года наблюдается рост доли, главным образом, в экспортно-ориентированные отрасли, а именно: на 7,1 п.п. увеличилась доля химических производств и на 3,1 п.п. – металлургических производств, что связано с ослаблением курса национальной валюты, и, соответственно, повышением эффективности экспорта. Рентабельность только этих двух отраслей выше стоимости кредитных ресурсов (см. рис. 10).

Рис. 9. Вектор структурных сдвигов инвестиций в основной капитал

по обрабатывающим производствам за трехлетний период, процентных пунктов

Рис. 10. Уровень рентабельности обрабатывающих производств в 2015 г., %

Рис. 11. Инвестиции в основной капитал (с устранением сезонности)

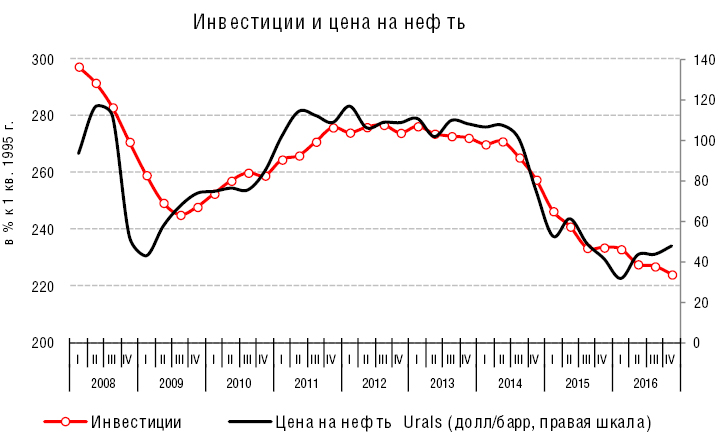

и цена на нефть Urals

Инвестиции в основной капитал, определяя перспективы развития экономики, ее темпы и пропорции, в свою очередь зависят от целого ряда макроэкономических параметров. Как показывает анализ, главным из них был и остается уровень мировых цен на нефть. Слезть с нефтяной иглы нам не удается, о чем свидетельствует рис. 11.

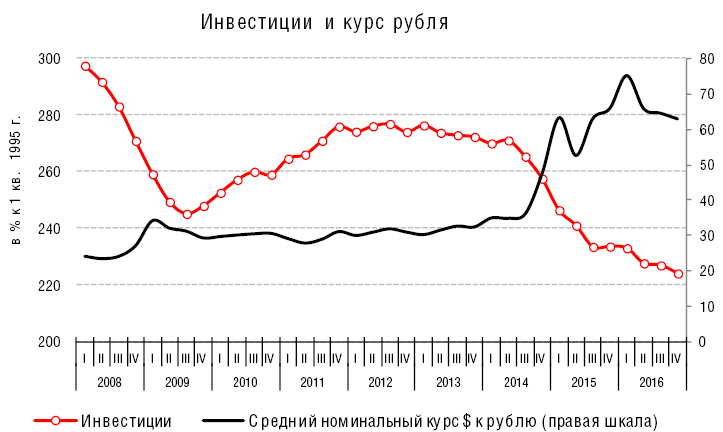

Рис. 12. Инвестиции в основной капитал (с устранением сезонности)

и курс рубля к доллару США (рублей за доллар)

Как видно из рис. 12, рост инвестиций приходится на периоды стабильного курса национальной валюты, а спад инвестиций происходил в периоды ее ослабления.

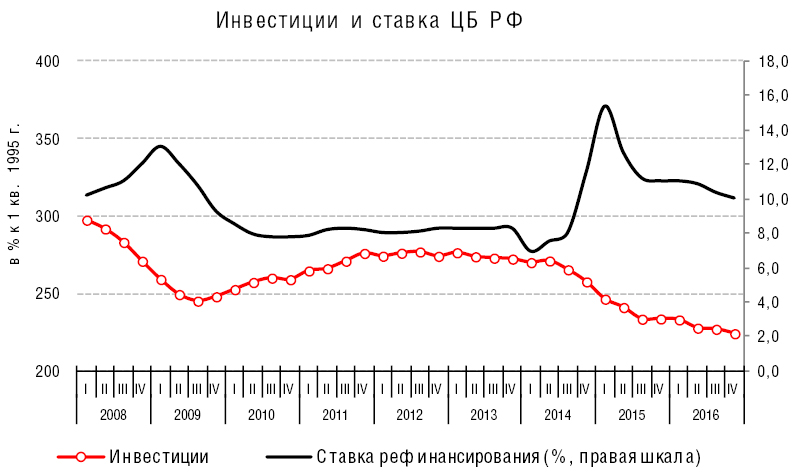

На рис. 13 наглядно показано, какое большое значение имеет стоимость кредитных ресурсов для инвестиционной деятельности. Наблюдается устойчивая обратная статистическая зависимость (с лагом 3 месяца) между динамикой инвестиций и ставкой Банка России.

Рис. 13. Инвестиции в основной капитал (с устранением сезонности)

и ставка Центрального Банка Российской Федерации

Стоимость заемных средств непосредственно сказывается на рентабельности деятельности предприятий и организаций. В кризисный 2015 год, о чем свидетельствует рис. 14, кредитные ресурсы потенциально были доступны лишь для трех видов экономической деятельности: сельское хозяйство, охота и лесное хозяйство; рыболовство, рыбоводство; добыча полезных ископаемых. Отметим, что все обрабатывающие производства по существу отрезаны от возможности привлечения инвестиций со стороны.

Рис. 14. Уровень рентабельности проданных товаров, работ, услуг в 2015 г., %

Такие выводы можно сделать, анализируя сложившуюся ситуацию в инвестиционной сфере, которая во многом задает темпы и пропорции развития экономики на среднесрочную перспективу. Без незамедлительного принятия комплекса мер, затрагивающих как кредитно-денежную политику, так и налоговую систему, включая меры стимулирования инвестиционной активности, не возможно достижение в ближайшие годы роста экономики страны с темпом, не уступающим среднемировому.

* Кириченко Ирина Алексеевна, кандидат экономических наук, доцент, руководитель Центра Институт макроэкономических исследований ВАВТ Минэкономразвития России; Смирнов Александр Владимирович, кандидат экономических наук, зам. руководителя центра Институт макроэкономических исследований, ВАВТ Минэкономразвития России.