Донцова С.А.* (Россия, г. Москва)

Аннотация. Повышение пенсионного возраста – одна из ключевых мер, путем применения которой планируется решить проблему негативного влияния демографического старения населения на финансовую устойчивость системы обязательного пенсионного страхования в России. Сторонники незамедлительной реализации этой меры ссылаются на опыт западных стран, в большинстве своем реализовавших повышение возраста до уровня, значительно превышающего российский. Однако помимо неоднозначности этой меры с точки зрения достигнутого уровня ожидаемой продолжительности жизни населения в старших возрастах, существуют неблагоприятные экономические последствия от ее реализации для бюджета пенсионной системы, нейтрализацию которых необходимо предусмотреть до начала повышения пенсионного возраста.**

Главным инструментом антикризисного управления развитием пенсионной системы на протяжении двух последних десятилетий позиционируется сокращение объемов государственных пенсионных обязательств через повышение общеустановленного пенсионного возраста [1, с. 88–89; 2, с. 41–42].

Острота дискуссий по вопросу о повышении пенсионного возраста [3, с. 52–79; 4, с. 44] наряду с развитием программы индивидуальных пенсионных накоплений увеличивается, как правило, в периоды обострения проблемы дефицита бюджета ПФР.

Однако, как показывают результаты прогнозных расчетов, «экономия» от повышения пенсионного возраста может наблюдаться лишь в первые несколько лет реформы (причем чем больше шаг (темп) повышения возраста, тем больше первоначальная экономия), после чего пенсионная система начнет нести все возрастающие дополнительные расходы, обусловленные приростом дополнительных пенсионных прав за стаж, вырабатываемый застрахованными лицами от прежнего до нового возраста [5, с.33–51; 6, с.47–70].

Без повышения пенсионного возраста, по оценкам, уже к концу 2020-х годов численность пенсионеров в системе обязательного пенсионного страхования (далее – ОПС) превысит численность работающих по найму – основной категории, за которую уплачиваются взносы [7, с. 56–57].

Следовательно, чтобы обеспечить среднюю пенсию на уровне 2,5–3 прожиточного минимума пенсионера (как предусмотрено Стратегией долгосрочного развития пенсионной системы) – что составит 46–57% средней номинально начисленной заработной платы в экономике – тариф страховых взносов надо будет повышать до тех же 46–57% либо увеличивать объемы трансферта из федерального бюджета бюджету ПФР.

В такой ситуации решение о повышении пенсионного возраста представляется неизбежным.

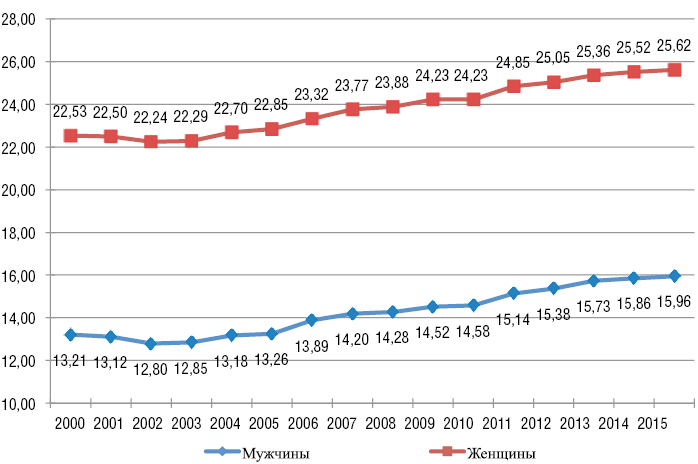

Однако помимо его социально-демографической неоднозначности [8] с точки зрения достигнутой ожидаемой продолжительности жизни в возрасте выхода на пенсию (рис. 1) – для 60-летних мужчин она сейчас находится на уровне 1959 года, для 55-летних женщин – лишь на 1,4 года превышает его – существует чисто экономическая проблема, связанная с недооценкой возможных неблагоприятных последствий повышения пенсионного возраста.

Рис. 1. Динамика ожидаемой продолжительности жизни

в возрасте выхода на пенсию по старости, число лет

Наиболее распространенными ожиданиями от повышения возраста являются рост доходов ПФР, снижение численности пенсионеров и расходов на выплату страховых пенсий, что позволит решить проблему высокой финансовой зависимости ПФР от федерального бюджета. Также ожидается, что по мере увеличения пенсионного возраста благодаря более длинной продолжительности трудовой деятельности будут расти объемы пенсионных прав застрахованных лиц и, следовательно, увеличиваться размеры назначаемых пенсий.

Предположим, что самые оптимистичные ожидания относительно влияния повышения пенсионного возраста сбудутся:

- численность занятых в экономике увеличится, поскольку люди станут дольше работать;

- благодаря увеличению численности работающих вырастет фонд заработной платы, т.е. база для начисления взносов на ОПС;

- стаж застрахованных лиц и, следовательно, их пенсионные права вырастут;

- в период повышения пенсионного возраста численность пенсионеров будет ниже, чем в условиях действующего законодательства, что позволит сократить расходы бюджета ПФР.

Для оценки экономических последствий в качестве нового пенсионного возраста примем 65 лет для мужчин и женщин – максимальный из предлагаемых различными экспертами пенсионный возраст для России.

Повышать возраст будем шагом полгода за год – это второй по скорости и, соответственно, агрессивности вариант после схемы «год за год». При этом, учитывая прогнозируемое в конце 20-х годов уравнивание численности работников и пенсионеров, не будем оставлять время для того, чтобы люди привыкли к мысли, что им придется дольше работать, т.е. повышение возраста начнем сразу же – с 2018 года. Для мужчин оно завершится уже в 2028 г. (т.е. еще до конца действия Стратегии долгосрочного развития пенсионной системы), у женщин – спустя 10 лет, в 2038 году, поскольку им поднимать возраст придется на 10 лет.

Кроме того, будем предполагать в расчетах, что пенсионный возраст для лиц, занятых на местах, дающих право досрочного выхода на пенсию, будет повышаться таким же образом, как и для всех застрахованных лиц. Подобный подход означает занижение в прогнозных расчетах численности пенсионеров, поскольку повышать пенсионный возраст для занятых в неблагоприятных условиях труда теми же темпами, что для занятых в нормальных условиях, нельзя, и данный вопрос требует специального решения.

Суммарное снижение численности пенсионеров к началу сороковых годов в результате повышения пенсионного возраста составит около 10 млн.человек – примерно четверть от численности получателей пенсий по действующему законодательству. При этом в течение переходного период не доживут до нового возраста назначения пенсии еще около 4 млн.человек (10% от численности пенсионеров 2040 г. по действующему законодательству).

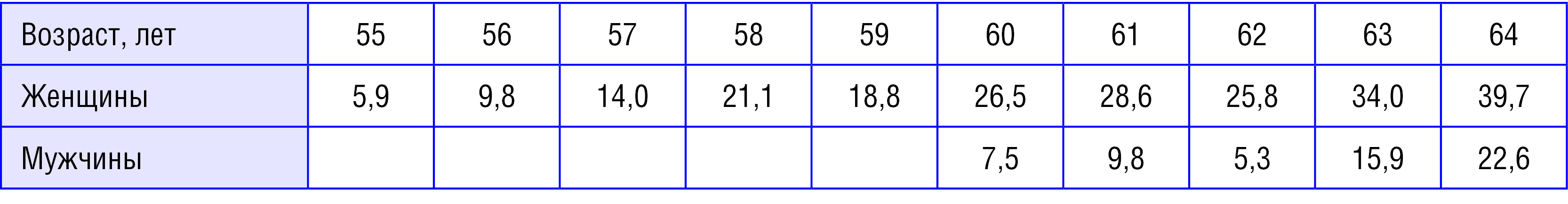

Численность занятых вследствие повышения возраста увеличится незначительно, поскольку уровень занятости в первые пять лет после назначения пенсии при нынешнем возрасте достаточно высок. Заметное увеличение уровня занятости будет иметь место только для женщин в 60–64 года, поскольку в этих возрастах в настоящее время работают соответственно 40–28% из них (табл. 1). По этой причине не произойдет и существенного прироста поступления страховых взносов: в переходный период, по оценкам, он будет варьироваться от 0,3% в начале до 5% по его завершении.

Более значительное повышение уровня доходов ПФР возможно только при осуществлении параллельно с повышением пенсионного возраста серьезных изменений в политике занятости, легализации теневой занятости, реализации мер по охвату системой ОПС так называемых фрилансеров, увеличению продолжительности занятости застрахованных лиц в течение года и т.п.

Таблица 1

Прирост уровня занятости в возрастных группах,

подпадающих под повышение пенсионного возраста до 65 лет

(по окончании переходного периода) процентных пунктов

Увеличение продолжительности трудовой деятельности для тех, кто занят в экономике, в долгосрочной перспективе, действительно, приведет к повышению размеров пенсий. К концу 40-х годов, после завершения повышения возраста на 5 лет для мужчин и на 10 лет – для женщин, этот рост может превысить 40–43% от прогнозируемых средних размеров страховых пенсий по действующему законодательству (а для пенсий по старости – свыше 48%). Однако в начале переходного периода роста пенсий будет практически незаметно, возможно даже некоторое их снижение (по сравнению с развитием по действующему законодательству) из-за увеличения численности получателей пенсий по инвалидности (в возрасте от нынешнего пенсионного до будущего).

Расчеты показывают, что при темпе увеличения пенсионного возраста на полгода за год связанный с этим объем дополнительных расходов ПФР возникает в 2020-х гг., к концу 2030-х достигнет 17–18%, а к 2050 г. – 35% от объема расходов на страховую часть пенсии по действующему законодательству.

А в связи с незначительным ростом доходов ПФР по страховым взносам для финансирования увеличившегося объема расходов потребуется дополнительный трансферт из федерального бюджета, который к середине 40-х годов более чем на треть превысит прогнозируемый по действующему законодательству, а в 2050 г. может достичь 180% его объема.

Отмеченные экономические последствия повышения пенсионного возраста схожи при «агрессивном» (повышение на 1 год за год), рассмотренном «умеренном» (повышение на 0,5 года за год) или «мягком» (повышение на 1–3 месяца за год) сценариях и различаются только объемами требующихся дополнительных ресурсов и скоростью наступления последствий.

Повышение пенсионного возраста без превентивной разработки и параллельной реализации механизмов компенсации отмеченных долгосрочных негативных экономических последствий, будет означать еще большее углубление кризисных явлений в пенсионной системе.

Резервов увеличения численности застрахованных лиц, за которых уплачиваются взносы, помимо пенсионного возраста достаточно много и все они взаимосвязаны между собой и могут реализовываться как в отдельности, так и в различных комбинациях. К ним относятся:

1 – увеличение уровня занятости застрахованных лиц в трудоспособном возрасте;

2 – снижение уровня смертности застрахованных лиц в трудоспособном возрасте;

3 – прекращение досрочного выхода на пенсию, т.е. ликвидация в той или иной форме системы досрочных пенсий, о которой речь ведется на протяжении всей пенсионной реформы, однако максимум чего удалось достичь – установить дополнительный тариф страховых взносов за рабочие места по спискам 1, 2 и так называемым «малым» спискам, занятость на которых дает право досрочного выхода на пенсию, а также ввести трансферт федерального бюджета на выплату фиксированного базового размера страховой пенсии на период до достижения пенсионерами-«досрочниками» общеустановленного пенсионного возраста;

4 – снижение уровня «инвалидизации» застрахованных лиц в трудоспособном возрасте;

5 – вовлечение инвалидов, находящихся в трудоспособном возрасте в трудовую деятельность.

В качестве резервов увеличения численности занятых застрахованных лиц теоретически могло бы рассматриваться повышение уровня детской и подростковой занятости, но имеющиеся тенденции более позднего выхода на рынок труда из-за получения образования, делают это направление малоперспективным.

Наконец последний резерв – стимулирование занятости пенсионеров в возрасте старше трудоспособного. Однако эта мера имеет две стороны: помимо увеличения числа плательщиков взносов она может привести к росту объемов уже сформированных и реализуемых государственных пенсионных обязательств, что сведет к нулю положительный эффект от ее реализации. Поэтому стимулирование занятости пенсионеров требует серьезной оценки последствий его реализации.

Повышение общеустановленного пенсионного возраста – последний из резервов, который должен задействоваться только тогда, когда исчерпаны все перечисленные выше возможности и когда демографические условия для этого бесспорны.

Использование только первых двух из перечисленных выше резервов способно дать заметное снижение нагрузки пенсионерами на население и снизить остроту проблемы финансовой несамостоятельности бюджета ПФР и, соответственно, повышения возраста.

В 2015 г. численность населения в трудоспособном возрасте составляла 84,8 млн чел., в возрасте старше трудоспособного – 35,6 млн чел. На 1000 человек в возрасте старше трудоспособного приходились 2383 человека в трудоспособном возрасте (т.е. таким было бы соотношение плательщиков взносов и пенсионеров при условии, что из пенсионной системы выплачивались пенсии только лицам, достигшим пенсионного возраста, а взносы платили только лица в трудоспособном возрасте). В 2016 г. их соотношение снизилось до 2341 на 1000.

В таких условиях для доведения страховой пенсии до 250% величины прожиточного минимума пенсионера, как предусмотрено целевыми ориентирами Стратегии долгосрочного развития пенсионной системы Российской Федерации, необходимый тариф страховых взносов, обеспечивающий финансовую независимость ПФР от федерального бюджета должен был бы составлять 25%, т.е. на 1 процентный пункт ниже, чем это установлено законодательством (в настоящее время тариф равен 26%, но работодатель уплачивает только 22%, оставшуюся часть в виде трансфертов вносит федеральный бюджет).

Однако фактическое соотношение застрахованных лиц, за которых начисляются/ уплачиваются взносы, по данным системы персонифицированного учета ПФР (далее – СПУ), и получателей страховых пенсий в 2 ниже – 1599 на 1000 получателей страховых пенсий (а если ориентироваться на среднесписочную численность наемных работников по данным Росстата, – основной контингент лиц, за которых уплачиваются взносы, то это соотношение составит 1153 на 1000). Столь низкие соотношения обусловлены не только включением в состав численности получателей страховых пенсий лиц моложе трудоспособного возраста (пенсионеры по случаю потери кормильца) и в трудоспособном возрасте (получатели досрочных пенсий и пенсионеры по инвалидности), но в значительной мере – высоким уровнем незанятости застрахованных лиц трудоспособного возраста.

Из 88,6 млн застрахованных лиц, зарегистрированных в СПУ и находящихся в трудоспособном возрасте, незаняты в 2015 г. были 35,7 млн человек, т.е. 40%. Из названных 88,6 млн застрахованных лиц 7,4 млн чел. являлись пенсионерами. Если предположить, что все пенсионеры незаняты, то остальные 28,6 млн чел. – потенциальный контингент плательщиков взносов на пенсионное страхование, а это треть от численности лиц в трудоспособном возрасте. В случае их участия в системе ОПС на 1000 получателей страховых пенсий приходилось бы 2076 застрахованных, уплачивающих взносы (что близко к пределу, задаваемому демографическими параметрами). Уплата ими взносов даже с минимального размера оплаты труда принесла бы в 2015 г. в бюджет ПФР более 450 млрд руб., а со средней зарплаты в экономике – более 2,5 трлн. руб. (т.е. свыше 3% ВВП), что решило бы все текущие проблемы финансовой зависимости ПФР от федерального бюджета.

Второй резерв, который может дать существенное улучшение финансового состояния ПФР – мужская смертность в трудоспособных возрастах. Она является одним из ключевых демографических факторов, снижающих соотношение численности застрахованных лиц, за которых уплачиваются страховые взносы в ПФР, с численностью получателей страховых пенсий.

В 2015 г. в России умирало 8,342 мужчин на каждую 1000 мужчин трудоспособного возраста. Смертность женщин трудоспособного возраста в 3,5 раза ниже: 2,344 на 1000 женщин.

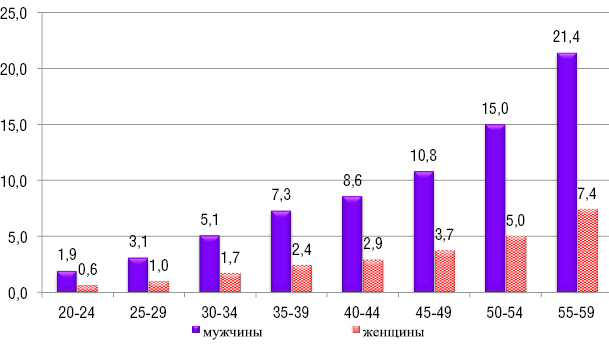

В зависимости от возраста число умерших мужчин варьируется с 1,9 чел. на 1000 мужчин в возрасте 20–24 года до 21,4 чел. на 1000 мужчин в возрасте 55–59 лет (рис. 2). Т.е. в год только в предпенсионном возрасте умирают более 2% от мужского населения, которые могли бы уплачивать страховые взносы.

Рис. 2. Число умерших в трудоспособных возрастах на 1000 человек в 2015 году, промилле

Женская смертность ниже по всем рассматриваемым возрастным группам: в 20–24 года она составляет 0,6 на 1000 женщин, в предпенсионном возрасте (50–54 года) 5,0 чел. на 1000 женщин, в 55–59 лет 7,4. Снижение уровня мужской смертности в трудоспособных возрастах хотя бы на треть привело бы к увеличению численности застрахованных лиц трудоспособного возраста только за один год почти на 100 тыс. человек, а до уровня женской смертности – более чем на 200 тыс. человек. Накопление эффекта только от снижения на треть мужской смертности в трудоспособных возрастах приведет к увеличению численности лиц трудоспособного возраста на полмиллиона менее чем за пять лет.

Таким образом, повышение пенсионного возраста является не бесспорным и отнюдь единственным на данный момент инструментом регулирования пенсионной системы.

Список литературы

- Россия. Система социальной защиты в переходный период и ее перспективное развитие. Доклад №11748-RU. Т. I. Основной доклад. – Всемирный банк, 1994. – 187 с.

- Рашид М. Реформа системы пенсионного обеспечения в России: структура и реализация. – М.: Весь Мир, 2003. – 120 с.

- Гурвич Е., Кудрин А. Старение населения и угроза бюджетного кризиса // Вопросы экономики, 2013. №3. – С. 52–79.

- В поисках нового «серебряного века» в России: факторы и последствия старения населения Обзорный доклад. – Всемирный банк, 2016. – 55 с.

- Соловьев А.К. Пенсионный возраст как регулятор бюджетного дефицита: возможности и ограничения // Пенсия, 2016. №3. – С. 33–51.

- Соловьев А.К., Донцова С.А., Кучук С.Е. Актуарный анализ демографических условий повышения пенсионного возраста // Пенсия, 2016. №6. – С. 47–70.

- Соловьев А.К., Донцова С.А. Повышение пенсионного возраста: компромисс страховых принципов формирования пенсионных прав и бюджета (актуарное обоснование условий и факторов изменения пенсионного возраста) // Экономика и управление: проблемы, решения, 2016. №1. – С. 51–68.

- Вишневский А., Васин С., Районов А. Возраст выхода на пенсию и продолжительность жизни.

URL: http://institutiones.com/general/2104-vozvrast-vyxoda-na-pensiyu-i-prodolzhitelnost-zhizni.html (30.05.2017).

* Донцова Светлана Александровна, заместитель начальника Департамента актуарных расчетов и стратегического планирования, Пенсионный фонд Российской Федерации.

** Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситета 2017 года.